Giá vàng SJC duy trì ổn định tại mốc 76,98 triệu đồng/lượng suốt 1 tháng qua sau loạt biện pháp bình ổn giá của Ngân hàng Nhà nước (NHNN). Song, các chuyên gia vẫn bày tỏ lo ngại, cần có thêm các giải pháp dài hạn khác để ổn định thị trường.

Thị trường vàng “2 giá”

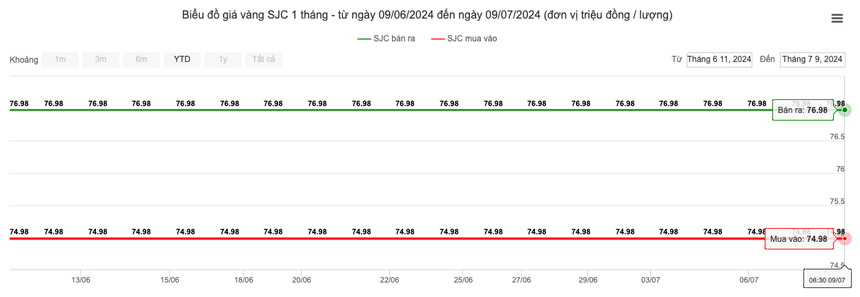

Tính đến hôm nay (9/7), giá vàng SJC trong nước chính thức duy trì ổn định tại ngưỡng 74,98- 76,98 triệu đồng/lượng (mua vào – bán ra) trong 1 tháng qua, kể từ ngày 6/6.

Riêng vàng nhẫn, biến động giá có tăng nhẹ vào cuối tuần, áp sát giá vàng miếng. Bảo Tín Minh Châu niêm yết vàng nhẫn tại 75,12 – 76,42 triệu đồng/lượng (mua vào – bán ra). Vàng bạc Đá quý Sài Gòn (SJC) có mức giá 74,3 – 75,9 triệu đồng/lượng (mua vào – bán ra). tăng 800.000 đồng.

Diễn biến giá vàng miếng SJC từ 9/6 – 9/7/2024

Giá vàng miếng SJC “đi ngang” suốt 1 tháng qua (Nguồn: Web giá vàng)

Kể từ cuối năm 2023 tới đầu tháng 6/2024, giá vàng liên tục “nhảy múa”, phá vỡ mọi kỷ lục trong lịch sử, mức giá cao nhất là trên 92,4 triệu đồng/lượng vào tháng 5. Như vậy, với mức giá còn 76,98 triệu đồng/lượng như hiện nay, giá vàng đã “bốc hơi” gần 16 triệu đồng, tương ứng với gần 18%.

Mức giá hiện tại giúp giá vàng trong nước chỉ còn cao hơn giá vàng thế giới khoảng 4,5 triệu đồng/lượng, con số này thấp hơn nhiều so với vài tháng trước đó là 16 – 20 triệu đồng/lượng.

Diễn biến này xuất hiện sau một loạt biện pháp từ NHNN, nhằm ổn định giá vàng. Nhiều chuyên gia đánh giá, giải pháp của NHNN là hợp lý, dần đạt được hiệu quả cụ thể trong việc bình ổn giá, đưa giá vàng trong nước tiệm cận giá vàng thế giới.

Song, các chuyên gia cũng bày tỏ lo ngại khi thị trường vẫn tồn tại nhiều bất cập. Cụ thể, 5 đơn vị bán vàng bình ổn (Công ty Vàng SJC, 4 ngân hàng quốc doanh: BIDV, Vietcombank, VietinBank, Agribank) đều đã chuyển sang hình thức bán vàng trực tuyến do lượng người mua vàng quá đông; tình trạng thuê người xếp hàng, mua gom vàng nhằm đẩy giá gia tăng; nhiều người không mua được thúc đẩy thêm tâm lý khan hiếm vàng trên thị trường.

Đa số các ý kiến đều cho rằng, giá vàng dù đã được ổn định nhưng rủi ro ở chỗ, người dân khó mua vàng, thậm chí là không mua được, điều này sẽ chuyển từ lạm phát “mở” thành lạm phát “đóng”. Ngoài ra, còn thúc đẩy cho tình trạng “2 giá” tại thị trường vàng: giá công khai tại thị trường, giá “chợ đen”.

Ghi nhận thực tế, việc mua vàng đang ngày càng trở nên khó khăn đối với nhiều người dân, thậm chí, vì không mua được vàng miếng, người dân chuyển sang mua vàng nhẫn.

Chị Minh Thư (42 tuổi, Q.Hoàn Kiếm, Hà Nội) cho biết: “Từ đợt bán vàng qua ngân hàng tới nay, tôi mới chỉ mua được 1 miếng vàng SJC, muốn mua thêm cũng không thể mua được, xếp hàng hay mua trên hệ thống thì cũng không tới lượt. Trong bối cảnh kinh tế trong nước và thế giới, các kênh đầu tư khác đều khá bấp bênh, lãi suất thấp nên vàng vẫn là chỗ giữ tài sản tốt nhất, mà có khả năng sinh lời bền vững”.

Cùng suy nghĩ, chị Thu Phương (35 tuổi, Q.Nam Từ Liêm, Hà Nội) đã chuyển sang mua vàng nhẫn trong lúc chưa thể mua được vàng miếng: “Trong lúc vàng miếng khó mua, tôi chuyển sang gom thêm vàng nhẫn, vì tôi nghĩ giá vàng còn tăng thêm nữa, mua được lúc nào hay lúc đó”.

Thị trường vàng đã đi vào bình ổn?

Trước thực trạng này, chuyên gia Kinh tế, PGS.TS Ngô Trí Long nhận định, nhu cầu mua vàng của thị trường chưa hạ nhiệt, các kênh đầu tư ảm đạm, giá vàng thế giới nhận về nhiều hỗ trợ tăng giá, thời gian tới không tránh khỏi nhu cầu sẽ còn tăng cao hơn nữa, lúc này Nhà nước có đủ nguồn cung và nguồn vốn để nhập vàng nữa hay không.

Do vậy, vẫn cần thêm các biện pháp dài hạn khác, ông đề xuất một số ý kiến:

Khẩn trương sửa đổi Nghị định số 24/2024/NĐ-CP ngày 27/02/2024, loại bỏ những bất cập, đề cập toàn diện hơn các sản phẩm và dịch vụ tài chính liên quan tới vàng chứ không đơn thuần chỉ quản lý vàng miếng và vàng trang sức.

Trả lại sản xuất, kinh doanh vàng miếng cho các doanh nghiệp, ngân hàng thương mại không đóng vai trò đầu mối kinh doanh vàng miếng, mà chỉ nên triển khai các sản phẩm phái sinh (với điều kiện đủ kinh nghiệm, trình độ chuyên môn).

Chống vàng hóa không thể bằng giải pháp hành chính, phải chuyển hướng từ giao dịch vàng miếng sang giao dịch các sản phẩm khác của vàng (chứng chỉ vàng, công cụ phái sinh,…) trên một trung tâm giao dịch tập trung.

Ngoài ra, với nhiều ý kiến đề xuất đánh thuế giao dịch vàng, ông nhấn mạnh, đề xuất này không chỉ giảm nhu cầu về vàng của người dân và các nhà đầu tư, ngăn chặn đầu cơ và thao túng giá vàng mà còn tạo điều kiện cho ngân sách Nhà nước có thêm nguồn thu, là sự công bằng giữa các kênh đầu tư vàng – chứng khoán – bất động sản, là phương sách để chống “vàng hóa” nền kinh tế. Song, đánh thuế giao dịch vàng vẫn cần cân nhắc thận trọng.

Đồng quan điểm, ủy viên Ban chấp hành Trung ương Hiệp hội Kế toán và Kiểm toán Việt Nam (VAA), nguyên Phó Vụ trưởng Vụ chính sách Thuế (Bộ Tài chính), ông Nguyễn Văn Phụng, nhận định, mục đích để chống vàng hóa nền kinh tế, để người dân bỏ tiền ra lưu thông là rất tốt nhưng “không thể đánh thuế vô tội vạ được”.

“Chính sách được đưa vào phải giúp sản xuất kinh doanh thuận lợi, tạo ra dòng chảy tài chính và nguồn lực cho nền kinh tế, chứ không phải bổ sung thêm chính sách thuế mới, khiến người dân tiếp tục ôm tiền đi mua vàng tích trữ. Điều quan trọng là quản lý thế nào để cân bằng về thuế, không thất thu, mất mát, công bằng giữa người bán và người mua”, ông Phụng nêu.

Một ý kiến khác từ PGS.TS Nguyễn Hữu Huân, Giảng viên cao cấp, Đại học Kinh tế TPHCM, NHNN có thể cân nhắc nghiên cứu, thí điểm tín chỉ vàng (ETF) cho dân, nghĩa là phát hành tín chỉ vàng thay vì đưa trực tiếp vàng đến tay người dân. Khi cần thiết, họ có thể đem tín chỉ vàng đến NHNN để quy đổi sang tiền.